Cisco fait face à une concurrence relevée

Malgré tous ses efforts pour s'imposer comme la référence en matière de réseaux d'entreprise, Cisco doit rivaliser avec un groupe de concurrents dont les atouts sont difficiles à surmonter. Voici la liste de ces 10 rivaux les plus remarquables.

La compilation de cette liste de concurrents que Cisco ne parvient pas à éliminer permet de montrer clairement que la concurrence entre les grands acteurs est féroce. Presque tous les concurrents du géant des réseaux ont rafraîchi leurs gammes de produits ou acheté des technologies pour rivaliser plus étroitement avec l'équipementier. Mais cela ne veut pas dire que la firme de San José n'a rien fait. Cisco a développé et mis à jour ses principaux équipements réseau Catalyst, Nexus et Silicon One et l'équipementier a réalisé des avancées majeures en matière de sécurité et de logiciels. Demain, Cisco compte aussi s'imposer comme leader du secteur dans le domaine du réseau en tant que service. Pour la plupart des concurrents, Cisco reste une cible à la fois puissante et insaisissable. Alors qui sont ses concurrents ?

Arista Networks, un concurrent affuté sur le haut de gamme

Dirigé par l'ancienne dirigeante de Cisco Jayshree Ullal, Arista est depuis des années un concurrent plus que compétent. Depuis que nous avons commencé à établir cette liste, Arista a étendu sa technologie de datacenter au campus et à l'edge. L'entreprise a également procédé à quelques acquisitions importantes, notamment celles de Mojo pour sa technologie sans fil et celle de Big Switch pour son expertise en matière de réseaux définis par logiciel. Ces acquisitions permettent à Arista de disposer d'une technologie logicielle qui devrait lui permettre demain de fusionner les réseaux des datacenters et des campus avec des déploiements multiclouds.

Check Point Software, cap sur la sécurité cloud

L'importance croissante prise par Cisco pour tout ce qui concerne la sécurité soumet Check Point et d'autres concurrents, dont Palo Alto et Fortinet, à une forte pression. Mais, Check Point Software, qui existe depuis 1993, a récemment conclu des alliances avec des entreprises clés dont le fournisseur de SD-WAN Aryaka afin d'être compétitif sur des marchés très actifs. Plus récemment, Check Point a déclaré qu'il investirait 100 millions de dollars pour développer son activité de sécurité dans le cloud.

Dell, adossé à VMware

Maintenant que la scission avec VMware est achevée, Dell pourrait devenir un concurrent plus important puisqu'il disposera vraisemblablement de plus d'options de connectivité, sans compter qu'il peut toujours brandir l'arme VMware si rien d'autre ne se présente. Selon Gartner, l'entreprise compte déjà 20 000 clients de datacenters. Le produit PowerSwitch de Dell prend en charge son propre NOS et les NOS de tiers, notamment Cumulus et SONiC. Plus récemment, Dell a lancé Apex, un ensemble de stockage, de serveur et d'infrastructure hyperconvergée managé pouvant être déployé dans le propre datacenter des entreprises, sur des sites périphériques ou dans des installations de colocation, et les entreprises paient pour la capacité selon leurs besoins.

Extreme Networks, focus sur l'IA/ML

Cet autre concurrent de Cisco a amélioré son offre ces derniers temps. Extreme Networks a célébré son 25e anniversaire cette année. L'entreprise se porte bien, puisque sa plateforme de gestion phare ExtremeCloud IQ (XIQ) a vu son taux d'abonnement croître de 122 % l'année dernière. Comme d'autres rivaux de cette liste, Extreme Networks mise beaucoup sur la technologie IA/ML et le cloud pour rester pertinente sur le marché des réseaux. Plus récemment, elle a lancé un nouvel abonnement XIQ appelé CoPilot qui utilise ce que le fournisseur appelle l'IA explicable (ou XAI) pour aider les professionnels du réseau à comprendre les alarmes du réseau et la raison pour laquelle elles ont été générées.

Juniper Networks, un adversaire historique

Concurrent de longue date de Cisco, Juniper est récemment monté d'un cran en rachetant Apstra et 128 Technology. Le système d'exploitation Apstra donne à Juniper un atout supplémentaire dans la course aux réseaux automatisés, en ce sens qu'il conserve un référentiel en temps réel des informations de configuration, de télémétrie et de validation pour garantir que le réseau fait ce que les clients veulent qu'il fasse. Quant à 128 Technology, son rachat a permis à Juniper de mettre la main sur le logiciel Session Smart qui promet de réduire les coûts d'exploitation des réseaux SD-WAN et WAN en prenant des décisions de routage intelligentes basées sur les sessions et les besoins des applications sur les tunnels traditionnels individuels. Si l'on combine cela avec Mist, le système de gestion basé sur l'IA de Juniper, et avec sa suite complète de logiciels et de matériel de mise en réseau, on peut dire que Cisco est face à un adversaire redoutable.

HPE/Aruba, très actif sur le SD-WAN

En 2020, HPE/Aruba a fait un grand pas sur le marché du SD-WAN en achetant le fournisseur de réseaux Silver Peak pour 925 millions de dollars. Selon une étude de 650 Group citée par HPE/Aruba, le marché du SD-WAN passera de 2,3 milliards de dollars en 2020 à 4,9 milliards de dollars en 2024 et HPE Aruba a bien l'intention d'en être un acteur important. Le concurrent a aussi lancé récemment sa plateforme Edge Services Platform (ESP), qui peut analyser les données de télémétrie générées par les points d'accès WiFi ou les équipements de commutation réseau et les utiliser pour optimiser automatiquement la connectivité, découvrir les problèmes de réseau et sécuriser la totalité de l'environnement edge. HPE/Aruba dispose des outils nécessaires pour continuer à bousculer Cisco.

Huawei, les entreprises comme priorité

Huawei dispose d'une gamme solide d'équipements réseau et représente un concurrent de taille pour Cisco, principalement en dehors des États-Unis. Ces dernières années, l'entreprise a été malmenée sur le plan politique, et la Federal Communications Commission américaine (FCC) ne compte pas, semble-t-il, mettre fin à l'interdiction d'utiliser Huawei dans les systèmes de télécommunications américains. Cependant, IDC a récemment fait remarquer que les revenus de Huawei liés aux commutateurs Ethernet avaient baissé de 1,5 % au quatrième trimestre de 2020, mais qu'ils avaient augmenté de 4,8 % sur l'ensemble de l'année. Les revenus combinés des fournisseurs de services et des routeurs d'entreprise de Huawei ont augmenté de 7,1 % au 4T20 et de 6,0 % sur l'ensemble de l'année, si bien qu'elle affiche une part de marché de 32,9 %, identique à celle de Cisco.

NetGear, toujours concentré sur les TPE-PME

NetGear est peut-être en concurrence plus étroite avec Adtran, D-Link, Dell et d'autres, mais l'entreprise est présente sur le marché des réseaux depuis 1996. Dans le monde des petites et moyennes entreprises, du commerce de détail et des réseaux domestiques, NetGear a réussi à concurrencer des acteurs plus importants, notamment Cisco Meraki, avec ses produits câblés et sans fil. Selon les experts, pendant la pandémie, NetGear a bien tiré son épingle du jeu avec l'adoption du travail à distance.

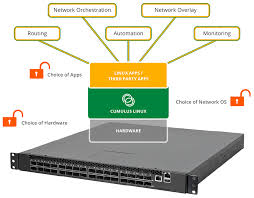

Nvidia, un acteur qui compte sur le datacenter

Si Nvidia figure dans cette liste de concurrents de Cisco, c'est parce que ces deux dernières années, peu de fournisseurs ont réussi des percées dans les datacenters aussi bien que Nvidia. Il est vrai que le portefeuille de l'entreprise en matière de réseaux n'est pas aussi fourni que ceux de Cisco ou de certains autres concurrents de cette liste, mais l'entreprise fait tout son possible pour devenir un acteur qui compte sur le marché des datacenters. Dans un article paru dans Network World en novembre dernier, on pouvait lire que l'objectif de Nvidia était de s'appuyer sur sa technologie de processeur haute puissance et, grâce à l'innovation, à des acquisitions de premier plan (Mellanox, Cumulus et Arm) et à des alliances stratégiques (VMware, Check Point et Red Hat), de proposer une offre matérielle/logicielle complète qui apporte la puissance de l'IA aux entreprises qui modernisent leurs datacenters. Gartner pense que Nvidia va cibler les investissements pour les environnements à grande échelle et les charges de travail à haute performance, notamment l'Ethernet 50/200/400 Gb/s et la télémétrie.

VMware, montée en puissance continue

VMware et Cisco sont des concurrents acharnés dans le domaine du SD-WAN et le resteront dans un avenir prévisible, car cette technologie est à la base du marché émergent des services d'accès sécurisé Secure Access Service Edge et elle permet de relier les systèmes d'entreprise et multicloud. Les deux rivaux ont conclu des accords avec les principaux fournisseurs de clouds - AWS en particulier pour VMware, ce qui laisse présager que la concurrence entre ces deux acteurs sera encore plus forte à l'avenir.